![[와우글로벌] 썸머 핫 이벤트 뉴스 멤버십](https://img.wownet.co.kr/banner/202507/202507142f7a6d19127a4858af68c5b1c48d9fb7.jpg)

![[박준석] 퇴직연금_중국 ETF 특강](https://img.wownet.co.kr/banner/202507/20250731f031c836658a449bab213069287fb36d.jpg)

오토데스크(NASDAQ:ADSK)가 2024년 11월 26일 화요일 분기 실적을 발표할 예정이다. 투자자들이 알아야 할 핵심 사항은 다음과 같다.

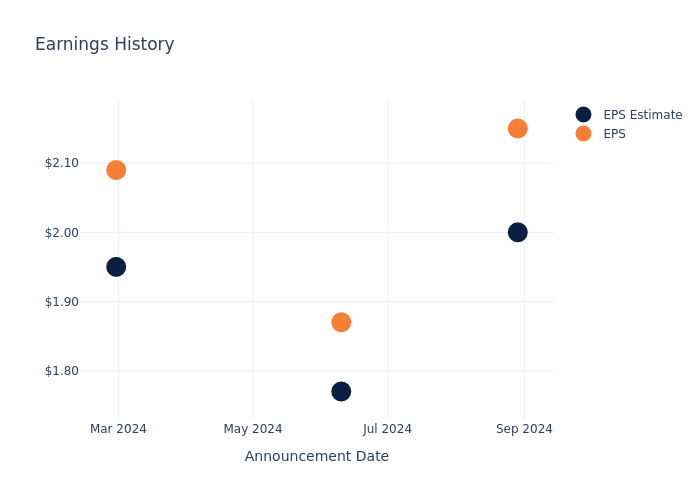

분석가들은 오토데스크의 주당순이익(EPS)이 2.11달러에 달할 것으로 전망하고 있다.

투자자들은 오토데스크의 이번 실적 발표에 큰 관심을 보이고 있다. 특히 예상치를 상회하는 실적과 다음 분기에 대한 긍정적인 가이던스에 주목하고 있다.

신규 투자자들은 가이던스가 주가 변동의 주요 결정 요인이 될 수 있다는 점에 유의해야 한다.

지난 분기 오토데스크는 EPS 예상치를 0.15달러 상회했으며, 이에 따라 다음 날 주가는 0.07% 상승했다.

| 분기 | 2025년 2분기 | 2025년 1분기 | 2024년 4분기 | 2024년 3분기 |

|---|---|---|---|---|

| EPS 예상 | 2 | 1.77 | 1.95 | 1.99 |

| EPS 실제 | 2.15 | 1.87 | 2.09 | 2.07 |

| 주가 변동률 | 0.0% | -3.0% | 3.0% | -7.0% |

11월 22일 기준 오토데스크의 주가는 321.27달러였다. 지난 52주 동안 주가는 54.9% 상승했다. 이러한 긍정적인 수익률을 감안할 때 장기 주주들은 이번 실적 발표를 앞두고 낙관적인 입장을 보일 것으로 예상된다.

투자자들에게 시장 분위기와 업계 전망에 대한 정보는 매우 중요하다. 다음은 오토데스크에 대한 최신 분석 내용이다.

분석가들은 오토데스크에 대해 26개의 평가를 제시했으며, 종합 평가는 '아웃퍼폼'이다. 평균 1년 목표주가는 316.65달러로, 현재 주가 대비 1.44% 하락 가능성을 시사하고 있다.

워크데이, 아틀라시안, 로퍼 테크놀로지스 등 주요 경쟁사들의 분석가 평가와 1년 목표주가를 비교해 상대적인 실적 전망과 시장 포지셔닝을 살펴보자.

| 기업 | 종합 평가 | 매출 성장률 | 총이익 | 자기자본이익률 |

|---|---|---|---|---|

| 오토데스크 | 아웃퍼폼 | 11.90% | 13.6억 달러 | 12.17% |

| 워크데이 | 매수 | 16.68% | 15.7억 달러 | 1.60% |

| 아틀라시안 | 아웃퍼폼 | 21.48% | 9.7억 달러 | -12.01% |

| 로퍼 테크놀로지스 | 매수 | 12.87% | 12.2억 달러 | 2.01% |

핵심 요약:

오토데스크는 경쟁사 중 매출 성장률에서 중위권을 차지하고 있다. 총이익은 중간 수준이며, 자기자본이익률은 경쟁사 중 가장 높은 수준을 보이고 있다.

1982년 설립된 오토데스크는 건축, 공학, 건설, 제품 설계 및 제조, 미디어 및 엔터테인먼트 산업에 서비스를 제공하는 애플리케이션 소프트웨어 기업이다. 오토데스크 소프트웨어는 이들 산업의 설계, 모델링, 렌더링 요구를 충족시킨다. 현재 180개국에 걸쳐 400만 명 이상의 유료 구독자를 보유하고 있다.

시가총액 분석: 오토데스크의 시가총액은 업계 기준치를 하회하고 있다. 이는 성장 전망이나 운영 능력 등의 요인에 영향을 받았을 수 있다.

매출 성장: 오토데스크의 3개월 매출 성장률은 주목할 만하다. 2024년 7월 31일 기준으로 약 11.9%의 매출 성장률을 기록했다. 이는 회사의 매출이 상당히 증가했음을 보여준다. 그러나 경쟁사와 비교하면 성장률이 다소 뒤처져 있다. 정보기술 섹터 내 경쟁사들의 평균 성장률에 미치지 못하는 수준이다.

순이익률: 오토데스크의 순이익률은 18.74%로 업계 기준을 상회한다. 이는 효율적인 비용 관리와 견고한 재무 건전성을 시사한다.

자기자본이익률(ROE): 오토데스크의 ROE는 업계 기준을 크게 상회하며, 회사의 뛰어난 재무 성과를 보여준다. 12.17%의 ROE는 주주 자본을 효과적으로 활용하고 있음을 의미한다.

총자산이익률(ROA): 오토데스크의 ROA는 2.85%로 업계 기준에 미치지 못한다. 이는 자산을 효율적으로 활용하는 데 어려움을 겪고 있음을 시사한다.

부채 관리: 회사의 부채비율은 1.05로 업계 평균을 상회하고 있어 부채 관리에 어려움을 겪고 있다. 이는 재무적 위험이 증가했음을 의미하므로 주의가 필요하다.