![[블랙퀀트에쿼티] 나스닥 셀렉션](https://img.wownet.co.kr/banner/202506/2025061761937cada68743dca576f88b6193a265.jpg)

![[블랙퀀트에쿼티] 런칭이벤트](https://img.wownet.co.kr/banner/202506/2025061965a36b8591c0415a8027b51a310b4881.jpg)

![[블랙퀀트에쿼티] 공개방송 일정](https://img.wownet.co.kr/banner/202506/202506192d97e7aebad84428be3d2e073e6fbeac.png)

![[와우글로벌] 알파픽 추가 100명 모집](https://img.wownet.co.kr/banner/202506/20250627a6b5bf8630e44aac8102dfce6f5d94d7.jpg)

![[박준석]차이나는 기회](https://img.wownet.co.kr/banner/202506/2025060490127707fa1042eda00fcf1d11687a87.jpg)

다이컴 인더스트리스(NYSE:DY)가 2025년 5월 21일 수요일 분기 실적을 발표할 예정이다. 다음은 실적 발표를 앞둔 투자자들을 위한 간단한 개요다.

증권가는 다이컴 인더스트리스의 주당순이익(EPS)이 1.62달러에 달할 것으로 전망하고 있다.

투자자들은 다이컴 인더스트리스가 예상치를 상회하는 실적과 함께 다음 분기에 대한 긍정적인 가이던스를 제시하기를 기대하고 있다.

신규 투자자들은 실적도 중요하지만 시장 반응이 주로 가이던스에 따라 좌우된다는 점을 이해할 필요가 있다.

지난 실적 발표에서 회사는 EPS가 예상보다 0.26달러 높았으며, 이에 따라 다음 거래일 주가는 0.1% 상승했다.

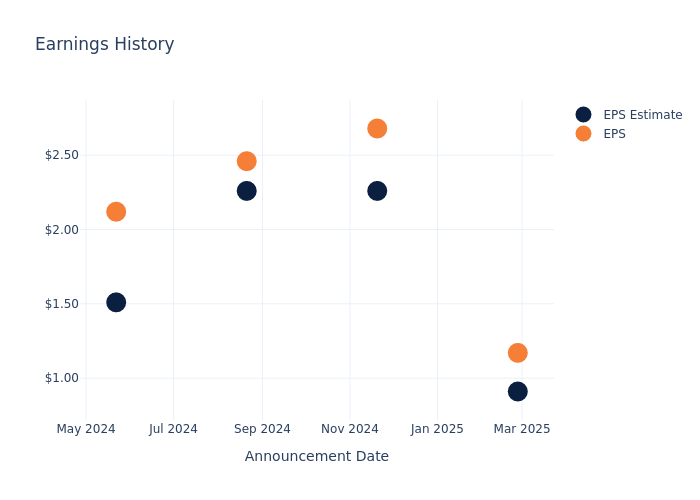

다음은 다이컴 인더스트리스의 과거 실적과 그에 따른 주가 변동이다:

| 분기 | 2025년 4분기 | 2025년 3분기 | 2025년 2분기 | 2025년 1분기 |

|---|---|---|---|---|

| EPS 예상 | 0.91 | 2.26 | 2.26 | 1.51 |

| EPS 실제 | 1.17 | 2.68 | 2.46 | 2.12 |

| 주가변동률 | 0.0% | 4.0% | -2.0% | 6.0% |

5월 19일 기준 다이컴 인더스트리스의 주가는 192.12달러를 기록했다. 최근 52주 동안 주가는 16.4% 상승했다. 이러한 긍정적인 수익률을 고려할 때 장기 주주들은 이번 실적 발표를 낙관적으로 바라보고 있다.

투자자들에게 시장 분위기와 업계 기대치를 파악하는 것이 매우 중요하다. 다음은 다이컴 인더스트리스에 대한 최신 분석이다.

애널리스트 6명이 평가한 결과 종합 투자의견은 '아웃퍼폼'이다. 1년 목표주가 평균은 199.83달러로, 4.01%의 상승여력을 시사한다.

업계 주요 기업인 스털링 인프라스트럭처, 컨스트럭션 파트너스, 윌스콧 홀딩스의 투자의견과 1년 목표주가 비교는 다음과 같다.

스털링 인프라스트럭처, 컨스트럭션 파트너스, 윌스콧 홀딩스의 주요 지표를 비교 분석한 결과는 다음과 같다.

| 기업명 | 투자의견 | 매출성장률 | 매출총이익 | 자기자본이익률 |

|---|---|---|---|---|

| 다이컴 인더스트리스 | 아웃퍼폼 | 13.87% | 1억9658만달러 | 2.64% |

| 스털링 인프라스트럭처 | 매수 | -2.14% | 9484만달러 | 4.89% |

| 컨스트럭션 파트너스 | 매수 | 53.91% | 7135만달러 | 0.52% |

| 윌스콧 홀딩스 | 아웃퍼폼 | -4.71% | 3억37만달러 | 4.24% |

주요 시사점:

다이컴 인더스트리스는 경쟁사 중 매출성장률이 가장 높고 매출총이익도 선두를 기록했다. 다만 자기자본이익률은 가장 낮은 수준을 보였다.

다이컴 인더스트리스는 미국 전역에서 통신 인프라 및 유틸리티 산업에 특수 계약 서비스를 제공하는 기업이다. 자회사들은 통신사업자에게 프로그램 관리, 기획, 엔지니어링 및 설계, 지상, 지하, 무선 건설, 유지보수, 이행 서비스 등을 포함한 종합적인 특수 서비스를 제공하며, 통신사업자를 포함한 각종 유틸리티 기업을 위한 지하시설 위치 확인 서비스도 제공한다. 또한 광섬유, 구리선, 동축케이블의 설치 및 접합을 포함한 다양한 건설, 유지보수, 설치 서비스를 제공하고 있다.

시가총액: 업계 평균 대비 낮은 시가총액을 보유하고 있어 경쟁사 대비 규모가 작은 편이다.

매출 성장: 2025년 1월 31일 기준 3개월간 매출성장률은 13.87%를 기록해 긍정적인 성장세를 보였다. 다만 산업재 섹터 내 경쟁사 평균 대비는 낮은 수준이다.

순이익률: 순이익률은 3.01%로 업계 평균을 하회하며, 수익성 개선이 필요한 상황이다.

자기자본이익률(ROE): ROE는 2.64%로 업계 평균을 하회하며, 자기자본 활용 효율성 개선이 필요하다.

총자산이익률(ROA): ROA는 1.08%로 업계 평균을 하회하며, 자산 활용 효율성 개선이 필요하다.

부채 관리: 부채비율은 0.85로 업계 평균을 상회하며, 이는 차입 의존도가 높다는 것을 시사한다.