![[와우글로벌] 썸머 핫 이벤트 뉴스 멤버십](https://img.wownet.co.kr/banner/202507/202507142f7a6d19127a4858af68c5b1c48d9fb7.jpg)

![[박준석] 퇴직연금_중국 ETF 특강](https://img.wownet.co.kr/banner/202507/20250731f031c836658a449bab213069287fb36d.jpg)

지난 3개월간 8명의 애널리스트가 시스코(NYSE:SYY)에 대해 강세에서 약세에 이르는 다양한 관점의 평가를 내놓았다.

다음 표는 최근 30일 동안의 평가 변화와 이전 달들의 평가를 비교하여 최근 평가를 요약한 것이다.

| 강세 | 다소 강세 | 중립 | 다소 약세 | 약세 | |

|---|---|---|---|---|---|

| 총 평가 | 4 | 2 | 2 | 0 | 0 |

| 최근 30일 | 0 | 1 | 0 | 0 | 0 |

| 1개월 전 | 3 | 1 | 2 | 0 | 0 |

| 2개월 전 | 1 | 0 | 0 | 0 | 0 |

| 3개월 전 | 0 | 0 | 0 | 0 | 0 |

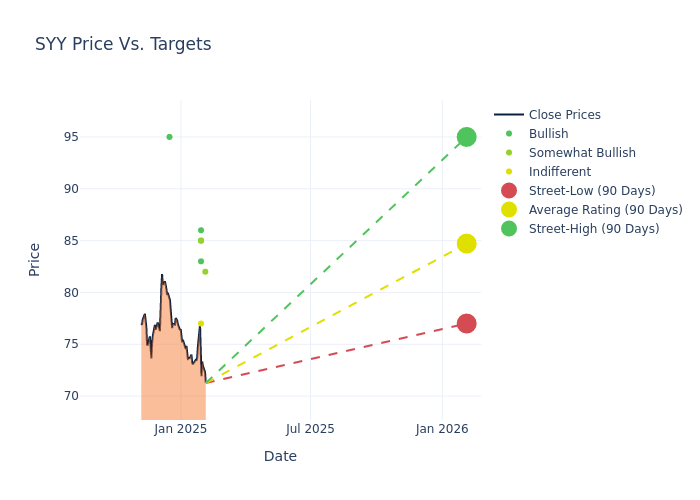

애널리스트들은 시스코에 대해 12개월 목표주가를 제시했다. 평균 목표가는 84.0달러, 최고 예상가는 95.00달러, 최저 예상가는 77.00달러다. 현재 평균 목표가는 이전의 86.00달러에서 2.33% 하락했다.

금융 전문가들 사이에서 시스코의 입지를 파악하기 위해 최근 애널리스트 활동을 심도 있게 살펴보았다. 아래 요약본은 주요 애널리스트들의 최근 평가와 등급 및 목표가 조정 내용을 설명한다.

| 애널리스트 | 소속 | 조치 | 등급 | 현재 목표가 | 이전 목표가 |

|---|---|---|---|---|---|

| 존 아이반코 | JP모건 | 하향 | 오버웨이트 | $82.00 | $86.00 |

| 존 글래스 | 모건스탠리 | 하향 | 중립 | $77.00 | $79.00 |

| 존 하인보켈 | 구겐하임 | 유지 | 매수 | $85.00 | $85.00 |

| 마크 카든 | UBS | 하향 | 매수 | $86.00 | $87.00 |

| 제이크 바틀렛 | 트루이스트 시큐리티스 | 하향 | 매수 | $83.00 | $85.00 |

| 제프리 번스타인 | 바클레이즈 | 하향 | 오버웨이트 | $85.00 | $93.00 |

| 존 글래스 | 모건스탠리 | 하향 | 중립 | $79.00 | $82.00 |

| 아담 새뮤얼슨 | 제프리스 | 상향 | 매수 | $95.00 | $91.00 |

이러한 애널리스트 평가를 관련 재무 지표와 함께 이해함으로써 시스코의 시장 입지에 대한 귀중한 통찰을 얻을 수 있다. 평가표를 통해 정보를 파악하고 전략적 결정을 내리는 데 도움을 받을 수 있다.

시스코는 미국 최대 식품 유통업체로, 3,700억 달러 규모의 국내 시장에서 17%의 점유율을 차지하고 있다. 이 회사는 약 50만 개의 식품 및 비식품 제품을 레스토랑(2024 회계연도 매출의 62%), 교육 및 정부 건물(7%), 여행 및 레저 시설(6%), 의료 시설(7%), 그리고 기타 외식 장소(18%)에 유통한다. 2024 회계연도 기준으로 회사 매출의 70%는 미국 식품 서비스 사업에서 발생했으며, 나머지는 국제 사업(18%), 퀵서비스 물류(10%), 기타 부문(2%)에서 창출되었다.

시가총액 하이라이트: 업계 평균을 상회하는 시가총액은 시스코의 상당한 규모를 보여주며, 시장에서의 강한 신뢰와 위상을 나타낸다.

매출 성장: 시스코는 3개월 동안 주목할 만한 매출 성장을 기록했다. 2024년 12월 31일 기준으로 회사는 약 4.47%의 매출 성장률을 달성했다. 이는 회사 매출이 상당히 증가했음을 보여준다. 경쟁사들과 비교해 볼 때, 시스코는 소비재 부문 동종 업체들의 평균을 상회하는 성장률을 기록하며 예상을 뛰어넘었다.

순이익률: 시스코의 순이익률은 업계 평균을 상회하는 인상적인 수준이다. 2.01%의 순이익률로 회사는 높은 수익성과 효과적인 비용 관리를 보여주고 있다.

자기자본이익률(ROE): 시스코의 ROE는 업계 평균을 웃돌며 돋보인다. 19.24%라는 인상적인 ROE를 기록하며, 회사는 자기자본을 효과적으로 활용하고 강력한 재무 성과를 보여주고 있다.

총자산이익률(ROA): 회사의 ROA는 업계 평균을 크게 상회하는 뛰어난 성과를 보여준다. 1.59%라는 인상적인 ROA로 회사는 자산을 효율적으로 활용하고 있음을 입증했다.

부채 관리: 회사는 업계 평균보다 높은 부채비율로 부채 관리에 어려움을 겪고 있다. 6.8의 비율은 재무적 위험이 증가했음을 의미하므로 주의가 필요하다.

애널리스트 평가는 은행 및 금융 시스템 전문가들이 제공하는 주식 실적의 핵심 지표다. 이들 전문가들은 분기별로 개별 주식에 대한 평가를 내기 위해 회사 재무제표를 철저히 분석하고, 컨퍼런스 콜에 참여하며, 내부자들과 소통한다.

일부 애널리스트들은 특정 종목에 대해 어떤 조치를 취해야 할지에 대한 추가 지침을 제공하기 위해 수익, 매출, 성장 추정치와 같은 유용한 지표에 대한 예측도 제공한다. 주식 및 섹터 애널리스트들이 전문가이긴 하지만 그들도 인간이며, 단지 그들의 견해를 투자자들에게 전달할 뿐이라는 점을 명심해야 한다.

이 기사는 벤징가의 자동 콘텐츠 엔진에 의해 생성되었으며 편집자의 검토를 거쳤습니다.