![[박준석] 퇴직연금_중국 ETF 특강](https://img.wownet.co.kr/banner/202507/20250731f031c836658a449bab213069287fb36d.jpg)

![[와우글로벌] 썸머 핫 이벤트 뉴스 멤버십](https://img.wownet.co.kr/banner/202507/202507142f7a6d19127a4858af68c5b1c48d9fb7.jpg)

온라인 유통업계의 선두주자인 아마존닷컴(나스닥:AMZN)의 실적과 경쟁사들의 재무지표를 비교 분석했다. 이번 분석에서는 주요 재무지표와 시장 점유율, 성장 잠재력 등을 종합적으로 평가했다.

아마존은 세계 최대 온라인 소매업체이자 제3자 판매 마켓플레이스 운영사다. 전체 매출의 약 75%가 소매 관련 수익이며, 아마존웹서비스(AWS)의 클라우드 컴퓨팅, 스토리지, 데이터베이스 등이 15%, 광고 서비스가 5~10%를 차지한다. AWS를 제외한 해외 매출은 25~30% 수준으로 독일, 영국, 일본이 주요 시장이다.

| 기업명 | 주가수익비율 | 주가순자산비율 | 주가매출비율 | 자기자본이익률 | EBITDA(단위:10억달러) | 매출총이익(단위:10억달러) | 매출성장률 |

|---|---|---|---|---|---|---|---|

| 아마존닷컴 | 38.76 | 7.94 | 3.60 | 7.34% | 38.55 | 37.37 | 10.49% |

| 알리바바그룹홀딩스 | 20.23 | 2.39 | 2.51 | 5.01% | 59.0 | 117.63 | 7.61% |

| PDD홀딩스 | 11.81 | 4.33 | 3.43 | 9.38% | 29.18 | 59.65 | 44.33% |

| 메르카도리브레 | 58.31 | 25.61 | 5.36 | 15.3% | 0.96 | 2.75 | 37.42% |

| JD닷컴 | 13.69 | 1.95 | 0.43 | 5.22% | 15.92 | 45.04 | 5.12% |

| 쿠팡 | 312.62 | 11.01 | 1.51 | 3.76% | 0.44 | 2.49 | 21.4% |

| 이베이 | 17.50 | 6.42 | 3.37 | 11.59% | 0.95 | 1.85 | 3.04% |

| 비프샵홀딩스 | 8.01 | 1.48 | 0.57 | 6.31% | 1.47 | 4.96 | 60.69% |

| 딜라즈 | 11.86 | 3.86 | 1.07 | 11.41% | 0.21 | 0.63 | 41.38% |

| 미니소그룹홀딩스 | 20.83 | 4.92 | 3.40 | 6.68% | 0.88 | 2.03 | 19.29% |

| 올리스바겐아웃렛홀딩스 | 30.03 | 3.82 | 2.77 | 2.24% | 0.06 | 0.21 | 7.79% |

| 메이시스 | 23.79 | 0.97 | 0.17 | 0.66% | 0.29 | 2.04 | -2.68% |

| 노드스트롬 | 15.40 | 4.07 | 0.27 | 4.75% | 0.3 | 1.31 | 4.34% |

| 콜스 | 5.38 | 0.35 | 0.08 | 0.58% | 0.28 | 1.57 | -8.49% |

| 세이버스밸류빌리지 | 47.29 | 3.03 | 0.87 | -0.44% | 0.04 | 0.22 | 5.02% |

| 그루폰 | 16.90 | 11.59 | 0.87 | 34.72% | 0.03 | 0.1 | -9.48% |

| 아워루프 | 36.60 | 9.61 | 0.45 | 7.3% | 0.0 | 0.02 | 6.6% |

| 평균 | 40.64 | 5.96 | 1.7 | 7.78% | 6.88 | 15.16 | 15.21% |

아마존닷컴의 상세 분석 결과는 다음과 같다:

주가수익비율(PER)은 38.76으로 업계 평균 대비 0.95배 낮아 성장 잠재력이 있는 것으로 평가된다.

주가순자산비율(PBR)은 7.94로 업계 평균의 1.33배를 기록해 장부가 대비 고평가 상태다.

주가매출비율(PSR)은 3.6으로 업계 평균의 2.12배를 기록해 매출 대비 주가가 다소 높은 수준이다.

자기자본이익률(ROE)은 7.34%로 업계 평균보다 0.44% 낮아 자본 활용 효율성이 다소 떨어진다.

EBITDA는 385.5억 달러로 업계 평균의 5.6배를 기록해 높은 수익성과 현금창출능력을 보여준다.

매출총이익은 373.7억 달러로 업계 평균의 2.47배를 기록해 핵심사업의 수익성이 우수하다.

매출성장률은 10.49%로 업계 평균 15.21% 대비 낮아 성장세가 둔화된 모습이다.

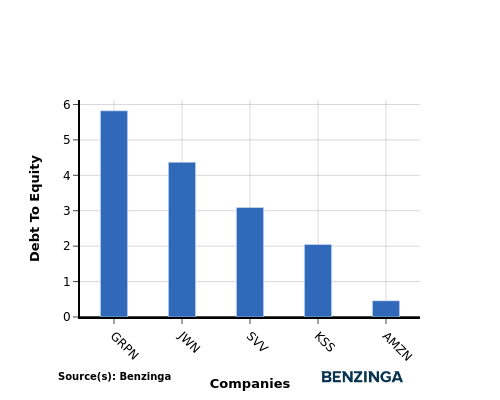

부채비율(D/E)은 기업의 자본구조와 재무적 위험을 평가하는 중요한 지표다.

이 지표를 통해 기업의 재무건전성과 위험 프로필을 간단히 평가할 수 있어 투자 의사결정에 도움이 된다.

아마존닷컴의 부채비율을 상위 4개 경쟁사와 비교한 결과는 다음과 같다:

아마존닷컴의 부채비율은 0.46으로 상위 4개 경쟁사 대비 낮은 수준이다.

이는 부채 의존도가 낮고 부채와 자기자본 간 균형이 양호함을 의미하며, 투자자들에게 긍정적인 신호로 해석된다.

아마존닷컴은 유통업계 경쟁사 대비 PER이 낮아 상대적 저평가 상태로 보인다. PBR과 PSR은 높은 수준을 기록해 시장에서 자산가치와 매출을 높게 평가하고 있다. 그러나 ROE와 매출성장률이 낮은 반면 EBITDA와 매출총이익은 높아, 업계 내에서 수익 창출과 사업 확장에 있어 과제가 있는 것으로 분석된다.