MI홈스(NYSE:MHO)가 2025년 7월 23일 수요일 분기 실적을 발표할 예정이다. 다음은 실적 발표를 앞두고 투자자들이 주목해야 할 주요 내용이다.

증권가는 MI홈스의 주당순이익(EPS)이 4.43달러에 달할 것으로 전망하고 있다.

투자자들은 MI홈스의 실적 발표를 주목하고 있으며, 예상치 상회 여부와 다음 분기 가이던스에 관심이 집중되고 있다.

신규 투자자들은 가이던스가 주가 움직임의 주요 결정 요인이 될 수 있다는 점에 유의해야 한다.

지난 실적 발표에서 회사는 EPS가 예상치를 0.18달러 하회했으나, 다음 거래일 주가는 1.74% 상승했다.

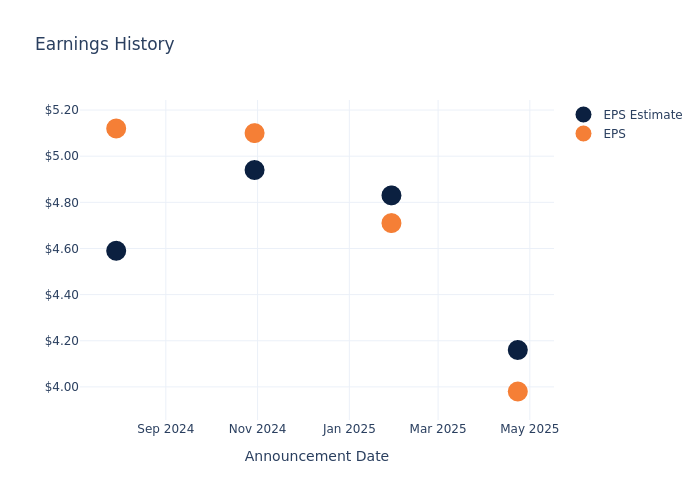

다음은 MI홈스의 과거 실적과 이에 따른 주가 변동이다:

| 분기 | 2025년 1분기 | 2024년 4분기 | 2024년 3분기 | 2024년 2분기 |

|---|---|---|---|---|

| EPS 예상 | 4.16 | 4.83 | 4.94 | 4.59 |

| EPS 실제 | 3.98 | 4.71 | 5.10 | 5.12 |

| 주가변동률 | 2.0% | 1.0% | -1.0% | -0.0% |

7월 21일 기준 MI홈스의 주가는 114.28달러를 기록했다. 최근 52주 동안 주가는 20.53% 하락했다. 이러한 부진한 수익률을 고려할 때 장기 주주들은 이번 실적 발표를 앞두고 다소 부정적인 입장을 보이고 있다.

시장 분위기와 업계 기대치를 파악하는 것이 투자자들에게 중요하다. 다음은 MI홈스에 대한 최신 분석이다.

총 1명의 애널리스트가 MI홈스에 대한 의견을 제시했으며, 투자의견 합의는 매수다. 평균 목표주가는 140.0달러로, 22.51%의 상승 여력을 시사한다.

트라이 포인트 홈스, 캐브코 인더스트리스, 그린 브릭 파트너스 등 주요 경쟁사들의 애널리스트 평가와 1년 목표주가는 다음과 같다.

| 기업명 | 투자의견 | 매출 성장률 | 매출총이익 | 자기자본이익률 |

|---|---|---|---|---|

| MI홈스 | 매수 | -6.75% | 2억5278만달러 | 3.74% |

| 트라이 포인트 홈스 | 아웃퍼폼 | -21.13% | 1억7830만달러 | 1.92% |

| 캐브코 인더스트리스 | 중립 | 21.00% | 1억1612만달러 | 3.42% |

| 그린 브릭 파트너스 | 매수 | 11.24% | 1억5578만달러 | 4.62% |

주요 시사점:

MI홈스는 경쟁사 중 매출총이익과 자기자본이익률에서 상위권을 기록했으며, 매출 성장률은 중간 수준을 보였다.

MI홈스는 미국의 주택건설 기업으로 주택건설과 금융서비스 두 부문으로 구성되어 있다. 주택건설 사업은 중서부, 중부 대서양, 남부 지역에 걸쳐 있으며, 금융서비스 부문은 주택건설 사업을 지원하는 모기지 대출과 권리 서비스를 제공한다. 매출의 대부분은 주택건설 사업에서 발생하며, 초기 구매자, 이전 구매자, 고급 주택 구매자를 대상으로 주택과 커뮤니티를 건설한다.

시가총액: 업계 평균 대비 낮은 시가총액을 보유하고 있어 상대적으로 규모가 작은 편이다. 이는 성장 잠재력이나 운영 규모 등의 요인에 영향을 받았을 수 있다.

매출 성장: MI홈스의 3개월 매출은 감소세를 보였다. 2025년 3월 31일 기준 약 -6.75%의 매출 감소를 기록했다. 이는 소비재 섹터 내 경쟁사 평균 대비 낮은 수준이다.

순이익률: 업계 평균을 상회하는 11.4%의 높은 순이익률을 기록해 탁월한 수익성과 비용 관리 능력을 보여주고 있다.

자기자본이익률(ROE): 3.74%의 ROE는 업계 평균을 하회하며, 자기자본 수익 창출에 어려움을 겪고 있음을 시사한다.

총자산이익률(ROA): 2.44%의 ROA로 업계 평균을 상회하며, 효율적인 자산 활용과 우수한 재무성과를 보여주고 있다.

부채 관리: 부채비율 0.33으로 업계 평균 이하의 수준을 유지하며 보수적인 재무 전략을 구사하고 있다.