![[박준석] TV스페셜](https://img.wownet.co.kr/banner/202508/2025082621c6d0c271f84886a953aee25d7ba0c0.jpg)

애플(NASDAQ:AAPL)의 하드웨어·스토리지·주변기기 업계 내 주요 경쟁사들과의 실적을 비교 분석했다. 주요 재무지표와 시장 지위, 성장 전망을 면밀히 살펴보며 투자자들에게 유용한 통찰을 제공하고자 한다.

애플은 소비자와 기업을 대상으로 하는 광범위한 하드웨어 및 소프트웨어 제품군을 보유한 세계 최대 기업 중 하나다. 아이폰이 매출의 대부분을 차지하며, 맥·아이패드·애플워치 등 다른 제품들은 아이폰을 중심으로 한 광범위한 소프트웨어 생태계의 일부로 설계됐다. 애플은 스트리밍 비디오, 구독 번들, 증강현실 등 새로운 애플리케이션을 지속적으로 추가해왔다. 자체 소프트웨어와 반도체를 설계하고 폭스콘, TSMC 등 하청업체와 협력해 제품과 칩을 제조한다. 매출의 절반 미만이 직영점을 통해 발생하며, 대부분은 파트너십과 유통을 통한 간접 판매다.

| 기업명 | P/E | P/B | P/S | ROE | EBITDA(십억달러) | 매출총이익(십억달러) | 매출성장률 |

|---|---|---|---|---|---|---|---|

| 애플 | 37.25 | 55.34 | 9.07 | 35.34% | 31.03 | 43.72 | 9.63% |

| 웨스턴디지털 | 23.96 | 6.97 | 4.02 | 5.21% | 0.51 | 1.07 | 29.99% |

| 휴렛팩커드엔터프라이즈 | 29.40 | 1.35 | 1.01 | 1.14% | 1.11 | 2.67 | 18.5% |

| 퓨어스토리지 | 214.32 | 21.90 | 8.93 | 3.68% | 0.09 | 0.6 | 12.73% |

| 슈퍼마이크로컴퓨터 | 27.27 | 4.32 | 1.31 | 3.08% | 0.26 | 0.54 | 7.51% |

| 넷앱 | 22.15 | 25.62 | 3.93 | 23.13% | 0.38 | 1.1 | 1.17% |

| 로지텍 | 26.66 | 7.52 | 3.66 | 6.77% | 0.18 | 0.48 | 5.47% |

| 터틀비치 | 15.59 | 2.59 | 0.90 | -2.47% | 0.0 | 0.02 | -25.76% |

| 평균 | 51.34 | 10.04 | 3.39 | 5.79% | 0.36 | 0.93 | 7.09% |

애플에 대한 심층 분석 결과는 다음과 같다:

주가수익비율(P/E)은 37.25로 업계 평균 대비 0.73배 낮아 성장 잠재력이 양호한 것으로 나타났다.

주가순자산비율(P/B)은 55.34로 업계 평균보다 5.51배 높아 장부가 대비 프리미엄이 형성된 것으로 보인다.

주가매출비율(P/S)은 9.07로 업계 평균의 2.68배를 상회해 매출 실적 대비 다소 고평가된 측면이 있다.

자기자본이익률(ROE)은 35.34%로 업계 평균보다 29.55% 높아 자기자본의 수익 창출 효율성이 우수한 것으로 나타났다.

EBITDA는 310.3억 달러로 업계 평균의 86.19배를 기록해 수익성과 현금창출능력이 탁월한 것으로 분석됐다.

매출총이익은 437.2억 달러로 업계 평균의 47.01배를 기록해 핵심 사업의 수익성이 매우 높은 것으로 나타났다.

매출성장률은 9.63%로 업계 평균 7.09%를 상회해 시장 실적이 양호한 것으로 평가된다.

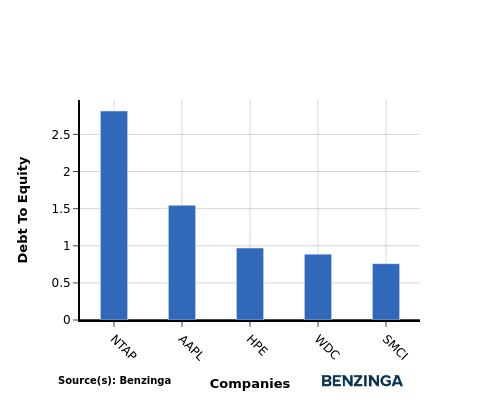

부채자본비율(D/E)은 기업의 재무구조와 리스크 프로필을 평가하는 중요한 지표다.

업계 비교에서 부채자본비율을 살펴보면 기업의 재무건전성과 리스크 프로필을 간단히 평가할 수 있어 의사결정에 도움이 된다.

애플의 부채자본비율을 상위 4개 경쟁사와 비교한 결과는 다음과 같다:

애플은 상위 4개 경쟁사 중 중간 수준의 부채자본비율을 보이고 있다.

부채자본비율이 1.54로 부채와 자기자본이 적절히 균형을 이룬 재무구조를 갖추고 있는 것으로 분석된다.

하드웨어·스토리지·주변기기 업계에서 애플의 P/E, P/B, P/S 비율은 경쟁사 대비 상대적으로 저평가된 것으로 나타났다. 반면 ROE, EBITDA, 매출총이익, 매출성장률은 매우 우수해 업계 내 수익성과 운영 효율성이 탁월한 것으로 평가된다.