오늘날 빠르게 변화하는 경쟁 환경에서 기업 평가의 중요성이 더욱 부각되고 있다. 이 기사에서는 애플(NASDAQ:AAPL)과 하드웨어·스토리지·주변기기 업계 주요 경쟁사들을 비교 분석한다. 주요 재무지표, 시장 지위, 성장 잠재력을 분석해 투자자들에게 유용한 통찰력을 제공하고자 한다.

애플은 세계 최대 기업 중 하나로 소비자와 기업을 대상으로 한 다양한 하드웨어 및 소프트웨어 제품을 보유하고 있다. 아이폰이 매출의 대부분을 차지하며, 맥, 아이패드, 애플워치 등 다른 제품들은 아이폰을 중심으로 한 광범위한 소프트웨어 생태계의 일부로 설계됐다. 애플은 스트리밍 비디오, 구독 번들, 증강현실 등 새로운 애플리케이션을 지속적으로 추가해왔다. 자체 소프트웨어와 반도체를 설계하고 폭스콘, TSMC 등 하청업체와 협력해 제품과 칩을 제조한다. 애플 매출의 절반 이하가 자사 매장을 통한 직접 판매이며, 대부분은 파트너십과 유통을 통한 간접 판매다.

| 기업명 | P/E | P/B | P/S | ROE | EBITDA(십억달러) | 매출총이익(십억달러) | 매출성장률 |

|---|---|---|---|---|---|---|---|

| 애플 | 34.41 | 51.13 | 8.38 | 35.34% | 31.03 | 43.72 | 9.63% |

| 웨스턴디지털 | 21.35 | 6.21 | 3.58 | 5.21% | 0.51 | 1.07 | 29.99% |

| 휴렛팩커드엔터프라이즈 | 28.75 | 1.32 | 0.99 | 1.14% | 1.11 | 2.67 | 18.5% |

| 퓨어스토리지 | 198.87 | 20.11 | 8.25 | 3.68% | 0.04 | 0.54 | 10.6% |

| 슈퍼마이크로컴퓨터 | 26.14 | 4.14 | 1.26 | 3.08% | 0.26 | 0.54 | 7.51% |

| 넷앱 | 21.86 | 25.29 | 3.88 | 23.13% | 0.38 | 1.1 | 1.17% |

| 로지텍 | 25.85 | 7.29 | 3.55 | 6.77% | 0.18 | 0.48 | 5.47% |

| 터틀비치 | 15.30 | 2.54 | 0.88 | -2.47% | 0.0 | 0.02 | -25.76% |

| 평균 | 48.3 | 9.56 | 3.2 | 5.79% | 0.35 | 0.92 | 6.78% |

애플에 대한 자세한 분석 결과는 다음과 같다:

주가수익비율(P/E)은 34.41로 업계 평균보다 0.71배 낮아 합리적인 가격에 성장 잠재력을 보유한 것으로 평가된다.

주가순자산비율(P/B)은 51.13으로 업계 평균 대비 5.35배 높아 장부가 기준으로는 고평가된 것으로 보인다.

주가매출비율(P/S)은 8.38로 업계 평균의 2.62배를 기록해 매출 실적 대비 고평가 상태일 수 있다.

자기자본이익률(ROE)은 35.34%로 업계 평균보다 29.55% 높아 효율적인 자본 운용을 보여준다.

EBITDA는 310.3억 달러로 업계 평균의 88.66배를 기록해 높은 수익성과 현금창출능력을 보유했다.

매출총이익은 437.2억 달러로 업계 평균의 47.52배를 기록해 핵심 사업에서 강력한 수익성을 보여준다.

매출성장률은 9.63%로 업계 평균 6.78%를 상회해 시장 대비 우수한 실적을 기록했다.

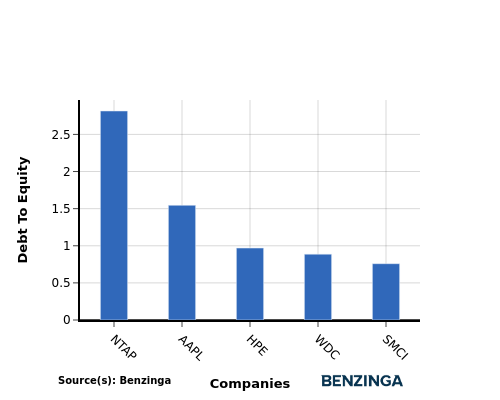

부채자본비율(D/E)은 기업이 자기자본 대비 얼마나 많은 부채를 통해 사업을 운영하는지 보여주는 지표다.

업계 비교에서 부채자본비율을 살펴보면 기업의 재무건전성과 리스크 프로필을 간단히 평가할 수 있어 의사결정에 도움이 된다.

애플을 상위 4개 경쟁사와 비교한 부채자본비율 분석 결과는 다음과 같다:

애플의 부채자본비율은 상위 4개 경쟁사 중 중간 수준을 기록했다.

부채자본비율이 1.54로 적절한 수준을 유지해 비교적 균형 잡힌 재무구조를 보여준다.

하드웨어·스토리지·주변기기 업계에서 애플의 P/E는 경쟁사 대비 낮아 저평가 가능성을 시사한다. P/B와 P/S는 높은 수준으로 업계 기준으로는 고평가 상태다. ROE, EBITDA, 매출총이익, 매출성장률 측면에서는 경쟁사 대비 우수한 실적을 보여 양호한 재무건전성과 성장 전망을 나타낸다.